Nội dung chính

Tháng 12/2025, thị trường trái phiếu doanh nghiệp bùng nổ với hơn 90.000 tỷ đồng, đánh dấu mức cao nhất trong 4 năm qua.

Tổng quan thị trường trái phiếu doanh nghiệp tháng 12/2025

Quy mô và tốc độ tăng trưởng

Trong 30 ngày cuối năm, các công ty đã gọi vốn qua kênh trái phiếu riêng lẻ đạt 90.000 tỷ đồng, chỉ đứng sau đỉnh tháng 6/2025 và cao hơn mức trung bình của 4 năm trước. Toàn năm 2025, tổng khối lượng trái phiếu doanh nghiệp đạt khoảng 565.000 tỷ đồng, tăng hơn 30% so với năm 2024, cho thấy sự hồi sinh mạnh mẽ của kênh này.

Ngân hàng – lực kéo chính của thị trường

Ngân hàng nhà nước chiếm hơn 60% khối lượng

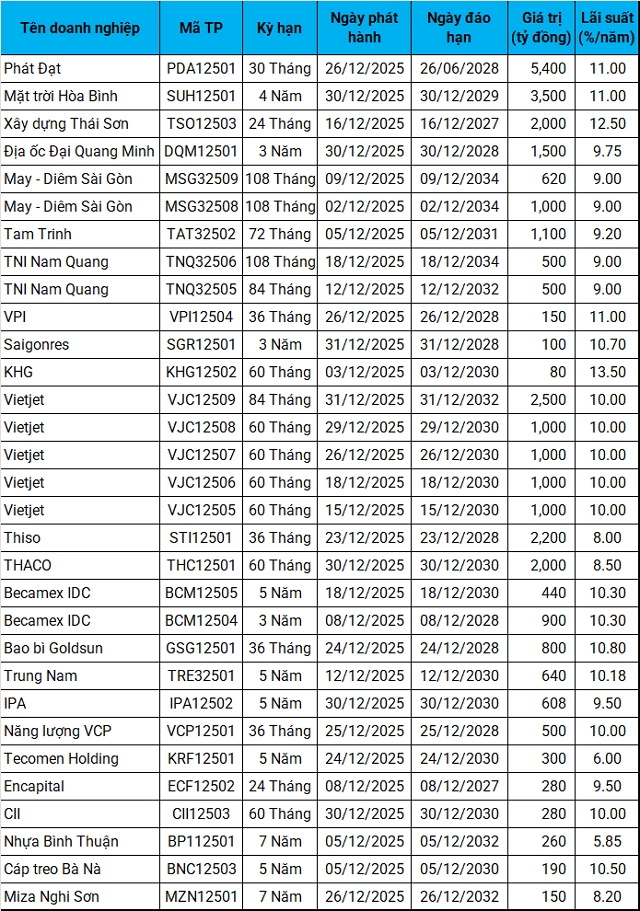

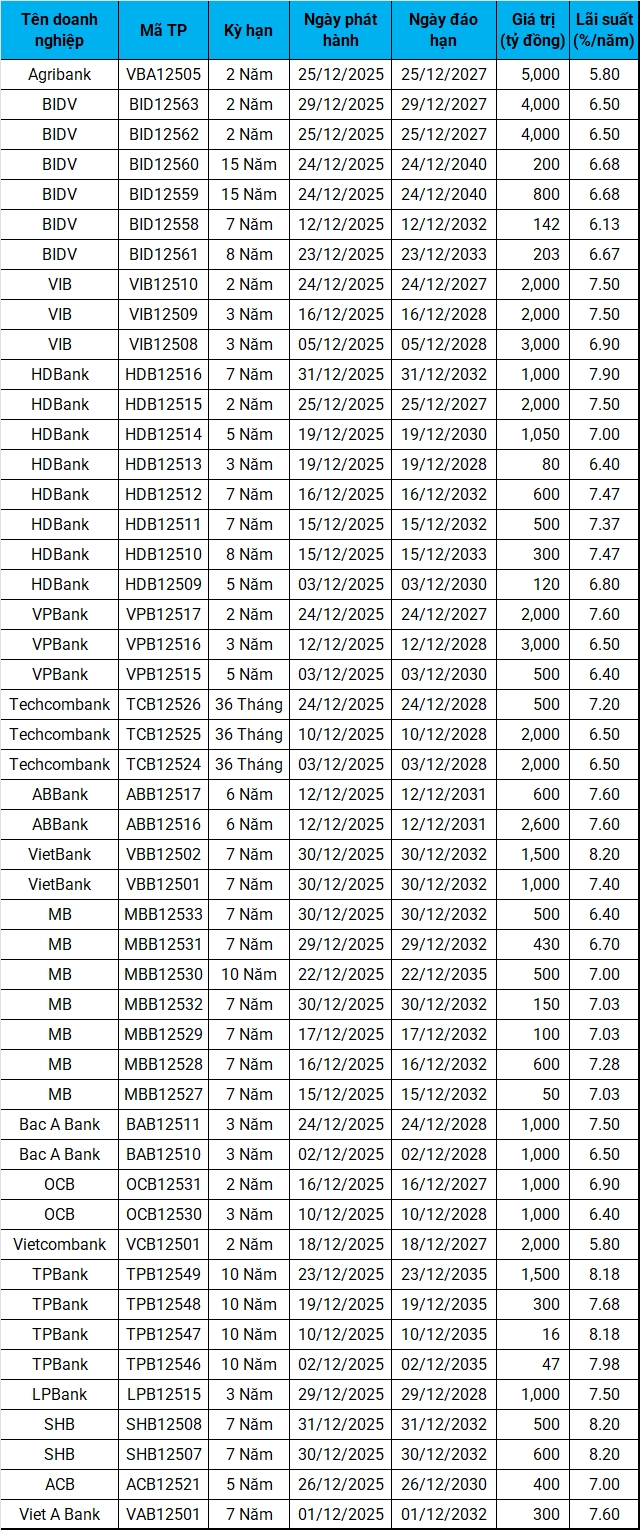

Ngân hàng nhà nước đóng vai trò chủ đạo, với hơn 56.000 tỷ đồng (≈60% tổng khối lượng). Các thương vụ tiêu biểu:

- Agribank: lô 5.000 tỷ đồng, kỳ hạn 2 năm, lãi suất cố định 5.8%/năm, hoàn tất 25/12.

- BIDV: bổ sung 8.000 tỷ đồng, kỳ hạn 2 năm, lãi suất 6.5%/năm.

- Vietcombank: gói 2.000 tỷ đồng, lãi suất 5.8%/năm – một trong vài trường hợp dưới 6%.

Ngân hàng tư nhân tăng mạnh

Trong khối tư nhân, các tên tuổi như VIB, HDBank, VPBank và Techcombank đều bổ sung hơn 4.500 tỷ đồng mỗi ngân hàng trong tháng 12, chiếm gần 1/3 tổng vốn huy động của VIB trong năm.

Những ngân hàng mới gia nhập

VietBank (UPCoM) hoàn tất 2 lô tổng 2.5 nghìn tỷ đồng ngay trước ngày 31/12, trong khi VietABank thực hiện lần đầu phát hành trái phiếu trong năm 2025.

Các ngành phi ngân hàng tham gia thị trường

Tài chính phi ngân hàng

Nhóm công ty chứng khoán chiếm khoảng 10.000 tỷ đồng trong năm, với lãi suất trung bình 7.5‑8.2%/năm. TCBS dẫn đầu với 1.000 tỷ đồng trong tháng 12, nâng tổng cả năm lên 2.5 nghìn tỷ đồng.

Bất động sản và các tập đoàn đa ngành

Tháng cuối năm chứng kiến nhiều thương vụ bất động sản lần đầu:

- Đầu tư & Phát triển Bất động sản Phát Đạt: lô 5.4 nghìn tỷ đồng, lãi suất 11%/năm.

- Mặt Trời Hòa Bình: lô 3.5 nghìn tỷ đồng, lãi suất 11%/năm.

- Thaco (Đầu tư Địa ốc Đại Quang Minh): lô 1.5 nghìn tỷ đồng, lãi suất 10%/năm; thêm lô 2 nghìn tỷ đồng với lãi suất 8.5%/năm, kỳ hạn 5 năm.

- Emart (thuộc Thaco): vay 2.2 nghìn tỷ đồng, kỳ hạn 3 năm.

Hàng không

Vietjet tăng tốc đáng chú ý, thu hút 6.5 nghìn tỷ đồng trong tháng 12, tổng cả năm lên 10.5 nghìn tỷ đồng, lãi suất trung bình 10%/năm (cấu trúc kết hợp).

Đánh giá lãi suất và xu hướng 2025

Mặt bằng lãi suất cho trái phiếu 2‑3 năm cho thấy sự phân hóa:

- Ngân hàng nhà nước: dưới 6%/năm (Agribank, Vietcombank).

- Ngân hàng tư nhân: 7.5‑7.6%/năm (VPBank, LPBank, HDBank, VIB, Bac A Bank).

- Ngành tài chính phi ngân hàng: 7.5‑8.2%/năm.

- Bất động sản và các dự án đặc thù: lãi suất cao hơn, từ 10% đến 12.5%/năm.

Nhìn chung, ngân hàng chiếm gần 65% tổng thị trường trái phiếu doanh nghiệp năm 2025 (≈367.000 tỷ đồng). Kỳ hạn 2‑3 năm vẫn là “điểm nóng” với lãi suất cố định, trong khi các kỳ hạn dài (7‑9 năm) chủ yếu được các tập đoàn đa ngành như TNR Holdings sử dụng, với lãi suất 9‑9.3%/năm.

Kết luận và góc nhìn chuyên môn

Tháng 12/2025 chứng tỏ kênh trái phiếu doanh nghiệp đã phục hồi mạnh mẽ, nhưng vẫn còn xa so với đỉnh bùng nổ 2021. Ngân hàng nhà nước tiếp tục là nguồn lực ổn định, trong khi các ngân hàng tư nhân và các doanh nghiệp phi ngân hàng đang tận dụng lãi suất cao để huy động vốn cho các dự án chiến lược.

Bạn có quan tâm đến việc đầu tư trái phiếu doanh nghiệp hoặc muốn biết thêm chi tiết về các thương vụ cụ thể? Hãy để lại bình luận, chia sẻ quan điểm và đăng ký nhận bản tin tài chính để không bỏ lỡ bất kỳ cơ hội nào.